อ่านรายละเอียดเพิ่มเติม

25.02.2025 01:59 PM

25.02.2025 01:59 PMตลาดมีวงจรธรรมชาติของมัน: แนวโน้มจะนำไปสู่ความหยุดนิ่ง และความหยุดนิ่งนั้นจะนำไปสู่แนวโน้มใหม่ๆ

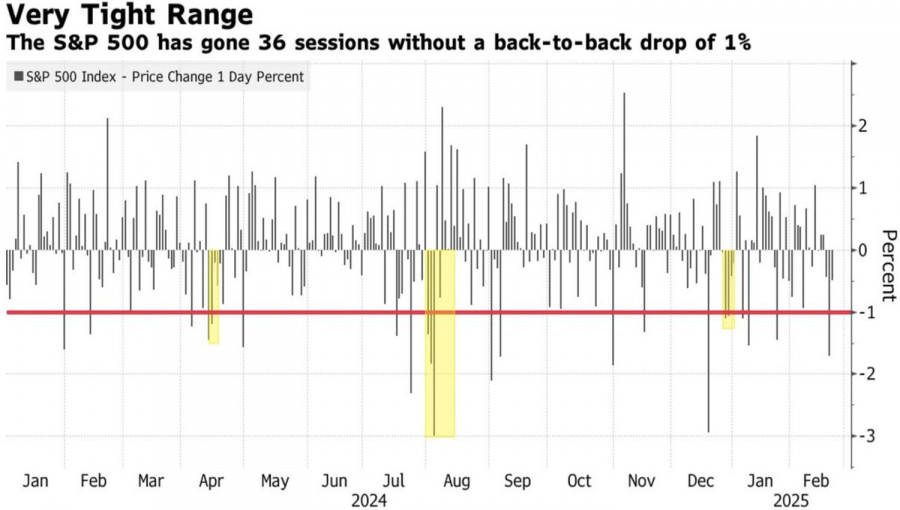

ก่อนที่จะเกิดการขายทิ้งในวันที่ 23-24 กุมภาพันธ์ ดัชนี S&P 500 ได้ผ่านการซื้อขายติดต่อกัน 35 วันโดยไม่มีการลดลงถึง 1% ซึ่งเป็นช่วงเวลาที่ยาวนานที่สุดตั้งแต่เดือนธันวาคม ซึ่งเหตุการณ์นี้เกิดขึ้นเพียงสามครั้งในปี 2024 นับตั้งแต่การเลือกตั้งประธานาธิบดีในเดือนพฤศจิกายน ดัชนีหุ้นกว้างใหญ่ได้ติดอยู่ในช่วงการซื้อขายที่แคบ 4% ซึ่งเป็นช่วงที่แคบที่สุดตั้งแต่ปี 2017 การทะลุกรอบเป็นสิ่งที่หลีกเลี่ยงไม่ได้ และฝั่งซื้อก็ได้ถอนตัวจากสนามรบ

ผลการดำเนินการของ S&P 500

ตลาดมีการปรับตัวลดลงก่อนที่จะมีการรายงานผลประกอบการของ NVIDIA แม้ว่าจะมีการคาดการณ์ว่าผลประกอบการของบริษัทจะเกินความคาดหมาย ข้อมูลเศรษฐกิจที่แข็งแกร่ง ผลประกอบการของบริษัทซึ่งสูงกว่าประมาณการของ Wall Street ถึงสองเท่า และแม้แต่การเปลี่ยนแปลงท่าทีเป็นขาขึ้นจาก Morgan Stanley—ทั้งหมดนี้ไม่สามารถสนับสนุนให้หุ้นในสหรัฐฯ บวกได้

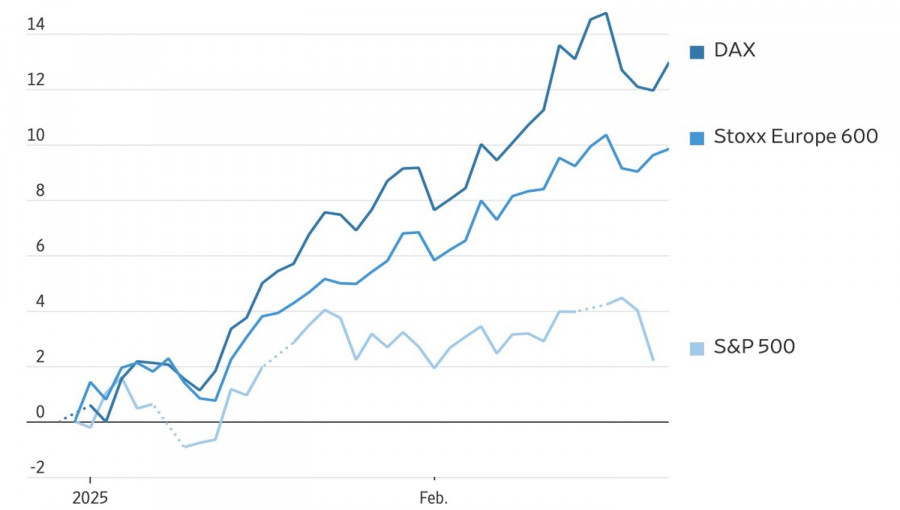

แม้แต่ Morgan Stanley ที่เคยมีท่าทีเป็นหมีมาก่อน ตอนนี้ก็อ้างว่าการที่ตลาดหุ้นสหรัฐฯ มีผลการดำเนินงานต่ำกว่าทั้งยุโรปและภูมิภาคอื่น ๆ จะไม่ยาวนาน โดยโต้แย้งว่า S&P 500 ยังคงเป็นดัชนีคุณภาพสูงสุดที่มีศักยภาพทำกำไรดีที่สุด

ตามที่ Principal Asset Management รายงาน ตั้งแต่ปี 1965 การปรับฐานมากกว่า 10% ใน S&P 500 มักเกิดจากนโยบายเปลี่ยนแปลงที่แข็งกร้าวของธนาคารกลางสหรัฐฯ หรืออัตราดอกเบี้ยที่สูงต่อเนื่อง บางสิ่งบางอย่างที่คล้ายคลึงกันกำลังเกิดขึ้นในขณะนี้ โดยตลาดอนุพันธ์ไม่คาดว่าจะมีการลดอัตราดอกเบี้ยก่อนเดือนมิถุนายน อย่างไรก็ตาม สถานการณ์มีความแตกต่างมาก—ไม่มีใครกำลังแย้มว่าจะมีการการลงจอดที่รุนแรง

ผลการดำเนินงานของ S&P 500 และดัชนีหุ้นในยุโรป

ปัจจัยหลักที่ทำให้ S&P 500 ลดลง ได้แก่ การยืนยันของ Donald Trump ว่าภาษีศุลกากรสำหรับเม็กซิโกและแคนาดาจะดำเนินไปตามแผน การชนะการเลือกตั้งรัฐสภาของสหภาพประชาธิปไตยคริสเตียนของเยอรมัน (CDU) และความเชื่อของนักลงทุนในการแก้ปัญหาความขัดแย้งในยูเครนอย่างใกล้ชิด ในช่วงเวลาหนึ่ง ดัชนี S&P 500 ได้เพิ่มขึ้นเนื่องจากตลาดไม่สนใจกับการขู่ภาษีของทรัมป์ ซึ่งอาจจะทำให้เศรษฐกิจสหรัฐฯ ชะลอตัวลง

อย่างไรก็ตาม เวลากำลังหมุนอยู่:

1 มีนาคม: ภาษี 25% สำหรับเม็กซิโกและแคนาดาอาจมีผลบังคับใช้

12 มีนาคม: ภาษีเหล็กและอลูมิเนียม—ซึ่งสหภาพยุโรปได้สัญญาว่าจะตอบโต้

1 เมษายน: ภาษีซึ่งกันและกันกับจีนมีกำหนดจะออกมา

ในขณะเดียวกัน ภาษี 10% สำหรับสินค้านำเข้าจากจีนยังคงอยู่

ชัยชนะของ CDU ภายใต้การนำของ Friedrich Merz ทำให้ดัชนีหุ้นยุโรปโดยเฉพาะ DAX 40 พุ่งสูงขึ้นอย่างรวดเร็ว สิ่งนี้เร่งให้เกิดการไหลออกของทุนจากสหรัฐฯ ไปยังยุโรป ส่งเสริมนิทานเกี่ยวกับการเสื่อมถอยของตลาดสหรัฐฯ และความเชื่อมั่นที่ลดลงในบริษัทเทคโนโลยียักษ์ใหญ่ของอเมริกา

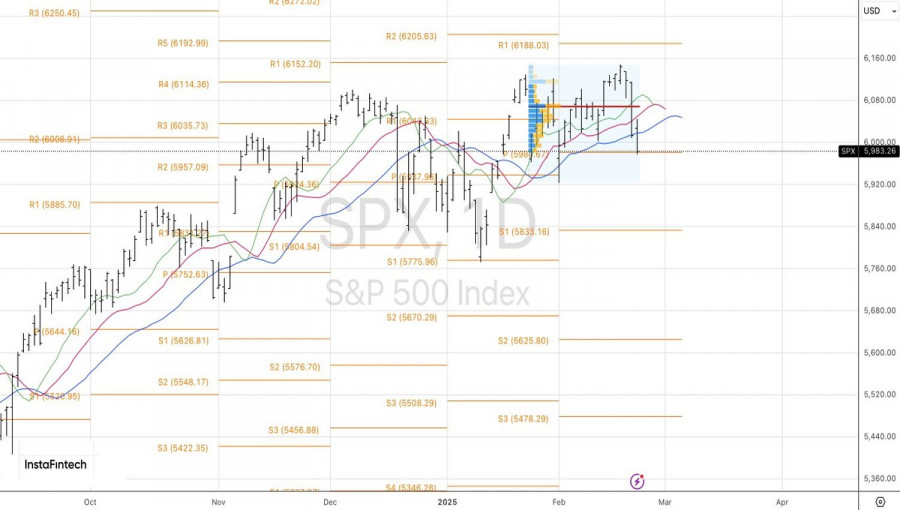

แนวโน้มทางเทคนิคสำหรับ S&P 500

ในกราฟรายวัน S&P 500 ยังคงสร้างรูปแบบลิ่มขยายสำหรับการกลับตัว สำหรับการยืนยันรูปแบบนี้ ดัชนีจำเป็นต้องทะลุระดับ 5,925 เมื่อสิ่งนี้เกิดขึ้น คาดว่าจะมีการดีดตัวระยะสั้น ซึ่งเป็นโอกาสในการเพิ่มสถานะขายชอร์ตจากระดับ 6,083

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

มีรายงานเศรษฐกิจมหภาคเพียงไม่กี่รายการที่จะประกาศในวันอังคาร ปฏิทินเหตุการณ์เศรษฐกิจสำหรับทั้งยุโรปและสหรัฐอเมริกานั้นว่างเปล่า ในขณะที่สหราชอาณาจักรจะประกาศรายงานที่น่าสนใจแต่ไม่สำคัญพอที่จะคาดหวังปฏิกิริยาตลาดที่รุนแรง จากที่เราเคยกล่าวไปก่อนหน้านี้ว่าพื้นฐานเศรษฐกิจมหภาคขณะนี้ไม่ค่อยดึงดูดความสนใจจากผู้ค้าเท่าไหร่ ปฏิกิริยาเชิงกลยุทธ์อาจเกิดขึ้นได้ แต่ตลาดยังคงถูกขับเคลื่อนโดย Donald Trump ในสหราชอาณาจักร รายงานเกี่ยวกับอัตราการว่างงาน การเปลี่ยนแปลงในจำนวนผู้ว่างงาน และการเปลี่ยนแปลงในรายได้เฉลี่ยจะถูกประกาศในวันนี้ อัตราการว่างงานคาดว่าจะเพิ่มขึ้นเป็น 4.6% ซึ่งเป็นผลลบต่อค่าเงินปอนด์

คู่เงิน GBP/USD ไม่ได้แสดงการเคลื่อนไหวที่น่าสนใจในวันจันทร์ อย่างไรก็ตาม ด้วยสถานการณ์ปัจจุบันในสหรัฐฯ จึงเป็นเรื่องยากที่จะคาดการณ์ว่าดอลลาร์จะเติบโตได้อย่างไร มันกลายเป็นว่าการลดลงทางเศรษฐกิจ สงครามการค้า ความสัมพันธ์ที่แย่ลงกับหลายประเทศ (รวมถึงพันธมิตร) การตัดสินใจที่น่าสงสัยในเรื่องข้อตกลงระหว่างประเทศและองค์กรต่างๆ, "ใบเรียกเก็บเงินที่สวยและใหญ่", และการล้มเหลวในการไกล่เกลี่ยระหว่างยูเครนและรัสเซียเป็นแค่จุดเริ่มต้น ปัญหาเหล่านี้เป็นเพียงสัญญาณแรกของปัญหาที่ส่งผลกระทบต่อหลายคน แต่ไม่รุนแรงเท่ากับเหตุการณ์ปัจจุบัน

คู่สกุลเงิน EUR/USD มีการซื้อขายที่ค่อนข้างเฉื่อยชาในวันจันทร์ น่าเสียดายที่พื้นฐานข่าวสารกลับกลายเป็นที่น่าสนใจยิ่งขึ้นทุกวัน คราวนี้ข่าวไม่ได้เกี่ยวกับภาษีศุลกากรใหม่ การคุกคามใหม่จาก Trump หรือการปลด Powell และไม่มีรายงานทางเศรษฐกิจมหภาพในวันจันทร์ อย่างไรก็ตาม มีการทราบว่ามีการประท้วง การจลาจล และความไม่สงบเกิดขึ้นในสหรัฐฯ โดยธรรมชาติเหตุการณ์เหล่านี้เกี่ยวข้องกับตัวบุคคลของ

คู่เงิน EUR/USD ยังคงซื้อขายอยู่ภายในช่วงราคา 100 จุด ระหว่าง 1.1350–1.1450 โดยมีการตีกรอบอยู่ระหว่างขอบเขตนี้ ผู้ซื้อพยายามยึดอยู่ในโซน 1.14 ในขณะที่ผู้ขายมุ่งเป้าจะดึงคู่เงินนี้ไปยังฐานของระดับ 1.13 อย่างไรก็ตาม พื้นหลังทางพื้นฐานที่หลากหลายไม่ได้สนับสนุนการเคลื่อนไหวของราคาอย่างยั่งยืน ไม่ว่าจะเป็นในทางขึ้นหรือลง

เศรษฐกิจที่แข็งแกร่งหมายถึงสกุลเงินที่แข็งแกร่ง ในช่วงต้นเดือนมิถุนายน เศรษฐกิจสหรัฐฯ เริ่มกลับมาแข็งแกร่งอีกครั้ง ผู้ถือ EUR/USD คาดการณ์ว่าจะมีการแก้ไขแนวโน้มขาขึ้นในปัจจุบัน โดยได้รับแรงกระตุ้นจากการมองในแง่ดีแบบปานกลางของข้อมูลตลาดแรงงานในเดือนพฤษภาคม แต่การเปลี่ยนแปลงนี้เริ่มขึ้นก่อนหน้านั้นแล้ว—เมื่อตอนที่โดนัลด์ ทรัมป์เริ่มกังวล—ไม่ใช่เรื่องการล่มสลายของตลาดหุ้น แต่เป็นเรื่องของผลกระทบของนโยบายของเขาที่มีต่อ GDP ของสหรัฐฯ เพื่อให้ฤดูร้อนประสบความสำเร็จ ทำเนียบขาวได้ทบทวนแผนบางอย่าง

การเปลี่ยนแปลงสุทธิของการจ้างงานในเดือนพฤษภาคมเพิ่มขึ้นถึง +8.8 พันตำแหน่งงาน ซึ่งมากกว่าการเติบโตของเดือนเมษายน และแสดงให้เห็นถึงข้อมูลที่แข็งแกร่งมาก โดยเฉพาะเมื่อเทียบกับความคาดหวัง — มีการคาดการณ์ว่าจะสูญเสียงานประมาณ 15 พันตำแหน่ง การเพิ่มขึ้นนี้เกิดขึ้นแม้จะคาดว่าจะมีการลดลงของงานถึง 32.2 พันตำแหน่งในภาครัฐก็ตาม เมื่อไม่รวมภาคนี้ การเติบโตสุทธิของการจ้างงานในเดือนพฤษภาคมอยู่ที่

ในช่วงเริ่มต้นของสัปดาห์การซื้อขายใหม่นี้ คู่เงิน AUD/USD แสดงให้เห็นถึงโมเมนตัมที่เพิ่มขึ้นอย่างต่อเนื่อง โดยฟื้นตัวจากการดึงกลับเล็กน้อยและใกล้กลับไปยังระดับสูงสุดที่เห็นในเดือนพฤศจิกายน 2024 อีกครั้ง ดอลลาร์ออสเตรเลียได้รับการสนับสนุนเป็นหลักจากความรู้สึกที่ดีขึ้นท่ามกลางการเริ่มต้นการเจรจาการค้าระหว่างสหรัฐฯ และจีน ซึ่งเป็นคู่ค้าหลักของออสเตรเลีย ซึ่งเป็นการเพิ่มความต้องการสำหรับดอลลาร์ออสเตรเลียเนื่องจากความไวต่อเศรษฐกิจจีน ความรู้สึกเชิงบวกยังได้รับการสนับสนุนเพิ่มจากการประชุมที่จะเกิดขึ้นระหว่างเจ้าหน้าที่ระดับสูงของสหรัฐฯ และรองนายกรัฐมนตรีของจีน He Lifeng

คู่สกุลเงิน USD/JPY แสดงความอ่อนแรงระดับปานกลางในวันจันทร์ โดยลดลงสู่ระดับจิตวิทยาที่ 144.00 การลดลงนี้เกิดจากปัจจัยหลายประการ รวมถึงการแข็งค่าของเงินเยนญี่ปุ่นและการอ่อนตัวของดอลลาร์สหรัฐ เงินเยนได้รับการสนับสนุนจากการปรับปรุงประมาณการณ์ GDP ไตรมาสแรกของญี่ปุ่นขึ้น ซึ่งสนับสนุนความคาดหวังสำหรับการปรับนโยบายการเงินที่เข้มงวดขึ้นโดยธนาคารกลางญี่ปุ่น อีกปัจจัยหนึ่งคือการเพิ่มขึ้นในความคาดหวังทางเงินเฟ้อในประเทศ ซึ่งเสริมความคาดหวังในตลาดว่าสามารถมีการปรับขึ้นอัตราดอกเบี้ยในเดือนต่อมา นอกจากนี้ ความเสี่ยงทางภูมิศาสตร์การเมืองที่ต่อเนื่องและการลดลงทั่วไปในความอยากได้ความเสี่ยงในตลาดทั่วโลก

ในช่วงเริ่มต้นของสัปดาห์ใหม่ ราคาน้ำมันดิบ West Texas Intermediate (WTI) กำลังพยายามรักษาระดับใกล้เคียงกับจุดสูงสุดของวันศุกร์ที่ผ่านมา เจ้าหน้าที่ระดับสูงของสหรัฐฯ รวมถึงรัฐมนตรีว่าการกระทรวงการคลัง Scott Bessent และรัฐมนตรีว่าการกระทรวงพาณิชย์ Howard Lutnick มีกำหนดการพบกับรองนายกรัฐมนตรี

แม้ต้องเผชิญกับความลำบาก ความไม่แน่นอน และความตึงเครียดในตลาดโดยรวม ดัชนีหุ้นยังคงปรับขึ้นอย่างต่อเนื่อง นักลงทุนเชื่อว่า Donald Trump จะต้องยอมถอยให้กับจีนและโดยทั่วไปคือกลับไปสนับสนุนนโยบายเศรษฐกิจของสหรัฐในอดีต แม้ว่าจะมีการปรับเปลี่ยนบางส่วนก็ตาม เพราะอะไรถึงทำให้ตลาดเชื่อว่า Trump "ยอมอ่อนข้อ" และมีแนวโน้มที่จะต้องกลับไปสู่นโยบายเศรษฐกิจของสหรัฐในอดีต? เห็นได้ชัดว่า ประธานาธิบดีคนที่

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.