Voir aussi

17.03.2025 09:52 AM

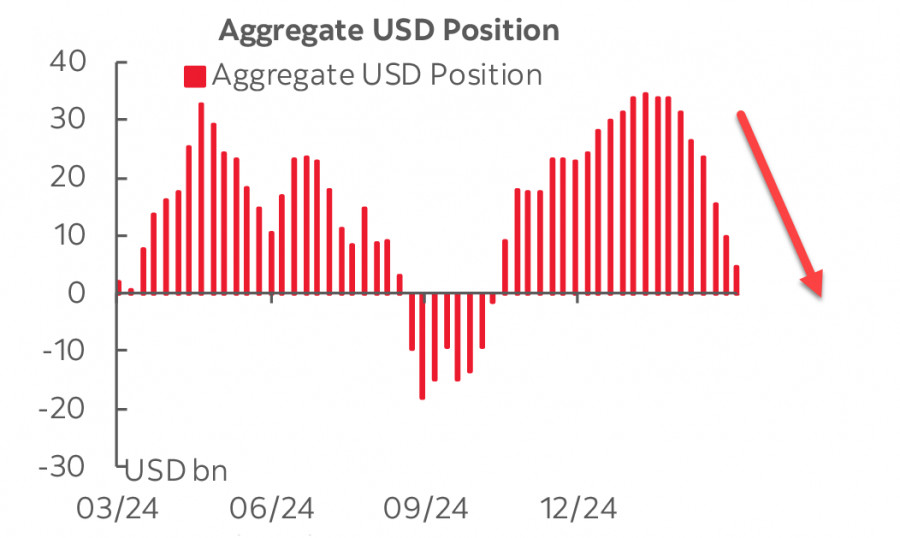

17.03.2025 09:52 AMLa vente du dollar continue sans montrer de signes de ralentissement. Selon le rapport de la CFTC, la position longue nette sur le USD a diminué de 4,6 milliards de dollars supplémentaires au cours de la semaine, atteignant 4,9 milliards de dollars—son niveau le plus bas depuis 21 semaines. L'euro contribue le plus à ce déclin, suivi par la livre, tandis que les changements dans d'autres devises restent minimes.

Vendredi, l'indice de confiance des consommateurs du Michigan a montré une forte baisse de la confiance des consommateurs, chutant de 6,8 points à 57,9—le niveau le plus bas depuis la crise de 2022. Étant donné que l'indice a également diminué en février et en janvier, la baisse sur trois mois totalise 16,1 points, marquant la baisse la plus marquée depuis mai 2020.

La menace d'une récession est soudainement devenue très pertinente. L'économie américaine a récemment connu une croissance continue, le PIB ayant progressé de 2,5 % en glissement annuel au quatrième trimestre de l'année dernière. Cependant, le modèle GDPNow de la Fed d'Atlanta prévoit désormais une contraction de 2,4 % pour le trimestre en cours. Cette baisse survient malgré les déclarations du président de la Réserve fédérale Powell la semaine dernière, qui affirmait que l'économie américaine continue de croître régulièrement. Les marchés ont réagi de manière extrêmement négative aux mouvements de politique tarifaire abrupts de Trump.

La Fed devrait tenir une autre réunion cette semaine, et le marché s'attend à ce que les taux d'intérêt restent inchangés. Au total, trois baisses de taux sont prévues cette année. En même temps, les marchés sont méfiants face aux risques de récession et à la hausse de l'inflation. Les attentes d'inflation à un an ont augmenté pour atteindre 4,9 % en mars—le niveau le plus élevé depuis novembre 2022—tandis que les attentes à long terme ont augmenté de 3,5 % à 3,9 %.

Le dollar reste sous pression, en particulier face au yen et aux monnaies européennes.

La vente continue sur le marché boursier américain. Il y a seulement quelques semaines, il y avait un potentiel pour que le S&P 500 monte à 6 220. Cependant, la déception face aux politiques tarifaires agressives de l'administration Trump, les craintes de récession, et les risques d'inflation—essentiellement, la menace de stagflation—ont considérablement détérioré les perspectives.

La semaine dernière, nous avons considéré la baisse du S&P 500 comme une correction, en prévoyant un soutien autour de 5,660 mais en avertissant également d'une chute beaucoup plus profonde à 5,270. Au cours de la dernière semaine, les conditions se sont détériorées, avec le S&P 500 tombant à 5,503—le niveau le plus bas depuis septembre—et la probabilité d'un effondrement supplémentaire a augmenté. Le scénario devient de plus en plus baissier, avec un rebond possible rencontrant une résistance à 5,770, où une autre impulsion baissière pourrait se former. Le scénario principal privilégie désormais de nouvelles baisses jusqu'à 5,090.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.

Très peu de rapports macroéconomiques sont prévus pour vendredi. Le seul rapport notable est celui sur les ventes au détail du Royaume-Uni. Cette publication pourrait déclencher une réaction limitée

La paire de devises GBP/USD est également revenue facilement et calmement à ses positions d'origine jeudi, pour ensuite continuer sa baisse. Comme nous l'avons mentionné dans des articles précédents

InstaFutures

Make money with a new promising instrument!

InstaFutures

Make money with a new promising instrument!

Notifications

SMS/E-mail

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.